減価償却とは

固定資産の減価償却とは、固定資産を数年にわたり分割して計上する処理方法のことです。

通常、物品やサービスを購入した際はその費用を一括計上します。しかし、長期間使用する固定資産の取得費用は数年にわたって分割計上します。この処理方法が減価償却です。

減価償却は、固定資産の価値が経年によって徐々に減少していくという考えに基づいています。その減少分を、毎年費用として計上するのです。

時間の経過により劣化する固定資産が対象

一定以上の額であり、かつ経年劣化する固定資産が減価償却の対象となります。有形固定資産と無形固定資産に分けて、いくつか例を見てみましょう。

- 【有形固定資産】

- 建築物(オフィス・倉庫など)、構築物(トンネル、ダムなど)、建物付属設備(昇降機、空調設備など)、工具器具備品(パソコン、照明器具など)、車両、機械設備など

- 【無形固定資産】

- ソフトウェア、特許権、商標権、営業権(のれん)など

無形固定資産は実体がないため、物理的に劣化することはありません。しかし、価値が経年によって減少する点は有形固定資産と同じです。

たとえば、ソフトウェアは古くなると新しい製品に劣るようになり、市場価値が下がります。また、特許権や商標権などは有効期間があるため経年で価値が下がると言えるでしょう。営業権も永遠の価値が約束されているわけではないため、経年劣化するものとして扱います。

減価償却するメリット

高額な固定資産の取得に要する費用は、多くの場合一時的に集中します。たとえば、パソコンの買い替えは毎年ではなく、数年に一度でしょう。

高額な固定資産の購入を会計上で一括処理すると、それを購入した年のみ経費が大幅に増大します。突然黒字から赤字に転じるなど、財務状況が大きく悪化するケースもあるでしょう。この場合、銀行から融資を打ち切られるといったリスクがあります。

しかし、減価償却であれば毎年少しずつ経費を計上するため、一時的な出費が1年度あたりの会計に与える影響が小さく済みます。また、毎年の法人税が安くなるのもメリットです。税は利益(=収入-経費)が大きいほど高額になるため、減価償却で固定資産の経費を毎年計上すれば、長期にわたって税を安く抑えられます。

固定資産を減価償却する際に重要となる要素

続いて、減価償却費の計算に必要な要素を紹介します。

耐用年数:法的に定められた使用可能な期間

耐用年数とは、固定資産の使用可能期間です。固定資産ごとに法的に定められており、減価償却は耐用年数の期間で行います。たとえば、耐用年数が4年なら毎年減価償却し、4年目の減価償却で計上し終えることになります。

具体的な耐用年数は国税庁のHPにて公開されているため、計算時にはそれを参照しましょう。いくつか例を紹介します。

- ●一般の小型自動車:4年

- ●自転車:2年

- ●金属製事務机:15年

- ●冷房用・暖房用機器:6年

- ●パソコン:4年

- ●広告用看板:3年

取得価額:資産の購入に要した額

取得価額は、資産の購入に要したお金の総額です。本体価格だけでなく、引取運賃や荷役費、関税、輸入手数料、運送保険料などの付随費用も含まれます。減価償却では、この取得価額を毎年費用として計上していくことになります。

減価償却を管理するためには固定資産管理システムが便利です。以下のボタンより資料請求をすることで、具体的な製品比較が可能です。

残存簿価とは

残存簿価とは、法定耐用年数が過ぎた後に残る固定資産には1円の価値があるとする考え方です。減価償却によって固定資産の価値は毎年減少していきますが、最終的には0円ではなく1円になります。

たとえば、12万円のパソコン(耐用年数4年)を毎年3万円ずつ減価償却する場合、このままでは4年目の処理でパソコンの価値は0円になります。しかし、残存簿価の1円を残さなければならないため、4年度目のみは29,999円を計上します。

残存簿価のメリットは、固定資産台帳などで固定資産を管理しやすくなることです。0円にしてしまうと、会計上ではその固定資産を所持していない状態になるため管理が難しくなります。

ちなみに、平成19年度までは残存簿価ではなく残存価額という概念が用いられていました。残存価額は耐用年数経過後の資産価値を取得価額の10%とする考え方です。法改正によってこれが1円になることで計算が簡略化しました。

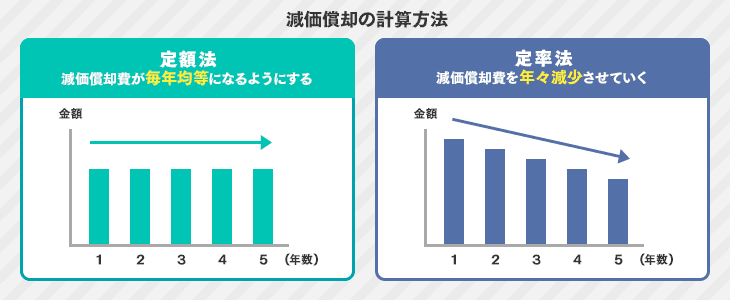

減価償却の計算方法

減価償却の償却方法は主に2種類あります。上述した要素を踏まえてそれぞれ解説します。

定額法:減価償却費が毎年均等になるようにする償却方法

定額法は、毎年度の減価償却費が均等になるように計算する方法です。たとえば、先述した12万円のパソコンを毎年3万円ずつ4年かけて償却する例は定額法に該当します。具体的な計算式は以下のとおりです。

- ■減価償却費 = 取得価額×定額法の償却率

(定額法の償却率=1/耐用年数)

定額法は計算式が非常にシンプルで分かりやすいのがメリットです。なお、無形固定資産の減価償却には定額法を採用するのが基本です。

定率法:減価償却費を年々減少させていく償却方法

定率法は、未償却残高に償却率を乗じることで減価償却費を算出する方法です。この場合、減価償却費は初年度がもっとも大きく、それ以降は徐々に小さくなっていきます。具体的な計算式は以下のとおりです。

- ■減価償却費=未償却残高×定率法償却率

初年度の未償却残高は取得価額に等しいですが、毎年減価償却を行うたびにこの数値は小さくなります。それに伴い、減価償却費も毎年減少します。

ただし、上記の式で算出した減価償却額が償却保証額(取得価額×定率法保証率)未満になった年度以降は、代わりに以下の計算式を用いなければなりません。

- ■減価償却費=改定取得価額×改定償却率

改定取得価額とは、減価償却額が償却保証額未満になった年度の未償却残高のことです。また、改定償却率は取得価格と耐用年数に応じて特定の値が定められています。したがって、減価償却額が償却保証額未満になった年度以降の減価償却費は毎年同額になります。

減価償却の計算方法を理解したら、次は実務でどう管理するかもポイントです。資産数が多い場合は、固定資産管理を支援するシステムを活用する選択肢もあります。

「自社に合う固定資産管理システムを診断してみたい」という方向けの診断ページもあります。

簡単な質問に答えるだけで、最適なシステムを案内します。

無料で今すぐ利用できますので、下のリンクから診断を開始してください。

▶固定資産管理システム おすすめ比較・無料診断

減価償却の仕訳方法

減価償却には仕訳方法が2種類あります。どちらで仕訳をしても税金は変わらないため、企業や経理担当者が扱いやすいほうを選ぶことになります。では、その2種類を見ていきましょう。

- 【直接法】

- 減価償却費を固定資産から差し引く方法です。借方科目に減価償却費、貸方科目に固定資産を記載します。そして、貸借対照表には両者の差額を記します。固定資産の残りの価値がどれくらいなのか分かりやすいのが特徴です。

一方、取得価額は現在固定資産に残っている価値と、それまでの減価償却費の合計値を合算して算出しなければ分かりません。 - 【間接法】

- 借方科目に減価償却費、貸方科目に減価償却累計額を記載する方法です。固定資産から直接減価償却費を引くわけではないため、貸借対照表には取得原価がそのまま記入され、一目で分かるのが特徴です。

一方、固定資産に残っている価値は取得原価から減価償却累計額を減じて算出しなければ分かりません。

固定資産の減価償却処理を効率化する方法

ここまで、固定資産の減価償却処理をするには計算方法や仕訳方法への理解が必要なことを紹介してきました。これらを負担だと感じる人も多いでしょう。そこで、次は減価償却処理の効率化方法を解説します。

エクセルを利用する

エクセルには減価償却処理用の関数として、SLN関数とVDB関数が用意されています。前者は定額法、後者は定率法に使う関数です。

SLN関数は以下のとおりです。

- ■「=SLN(取得価額, 残存価額, 耐用年数)」

もともとは法改正前の定額法用に用意された関数であるため「残存価額」となっていますが、現在では「残存薄価(=1円)」で計算します。ただし、残存価額の部分に1を入力すると誤差が生じるため、0を入力することも多いです。

一方、VDB関数は以下のとおりです。

- ■「=VDB(取得価額, 残存価額, 耐用年数, 開始期, 終了期, 率, 切り替え方法)」

取得価額、耐用年数についてはSLN関数と同様です。残りは以下のとおりです。

- ●残存価額:1を入力

- ●開始期:減価償却費を求める最初の期

- ●終了期:減価償却費を求める最後の期

- ●率:200%を入力

- ●切り替え方法:TRUEあるいはFALSEの入力により、途中で定額法に切り替えるかを指定

減価償却処理をエクセルで行う方法は、以下の記事でも紹介しています。

固定資産管理システムを利用する

上述したようにエクセルで減価償却費を算出することは可能です。ところが、この計算結果には不正確な場合があります。なぜなら、エクセルで計算される償却率と法的に定められている償却率が異なるからです。前者では0.1666…となる部分が後者では0.167と端数処理されているため、両者の計算結果は一致しません。

一方、固定資産管理システムならばそのようなデメリットはありません。必要なデータを入力するだけで減価償却費の算出などさまざまな計算を正確に行ってくれます。また、法改正に伴う計算方法の変化などにも対応してくれるため、担当者の負担が少なく済みます。さらに、減価償却シミュレーションのように企業の経営判断を助ける機能も豊富です。

以下の記事では人気の固定資産管理システムを比較し紹介しています。

固定資産の減価償却と残存簿価を適切に処理しよう!

固定資産の減価償却とは、数年にわたって利用する固定資産の購入費用を毎年少しずつ計上することです。耐用年数や取得価額、残存薄価などさまざまな要素を踏まえて減価償却費を算出する必要があります。また、仕訳方法も複雑です。

これらの負担を軽減するには、固定資産管理システムの導入がおすすめです。まずは資料請求をして、製品の比較から始めてみましょう。