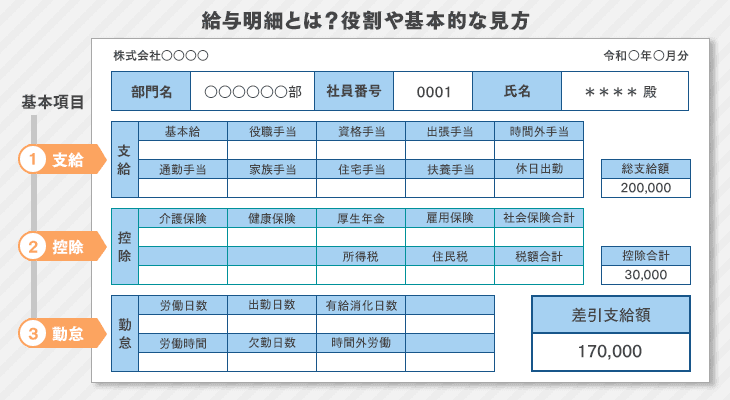

給与明細とは

給与明細とは、給与の支払額や控除額がまとめて記載された通知書のことです。支払われる給与や手当のほかに、健康保険料や所得税など控除の金額と勤怠情報が記載されています。給与の額面と実際の支給額は、上記に挙げた控除金額などの関係で変動があります。そのため控除金額などを詳細に記載することで、企業と従業員の間に生じる認識のミスマッチを防げるのです。

なお、従業員に対して企業が給与明細を発行することは、所得税法で義務付けられています。経理担当者や経営者は、給与明細について正しく理解し、従業員に対して適切な対応が求められます。

参考:労働条件・職場環境に関するルール|厚生労働省

参考:所得税法|e-Gov法令検索

以下の記事では、給与明細の発行義務について詳しく解説しているので、興味のある方はご覧ください。

給与明細の基本項目

給与明細の項目は、「支給」「控除」「勤怠」の3つにわけられています。それぞれの項目について詳しく解説します。

参考:テーマ①給与明細から労働条件について考える|厚生労働省

支給

支給項目には、基本給や割増賃金、手当などが含まれ、これらの合計がいわゆる「額面」にあたります。

- ●基本給:給与の基本となる賃金。年齢や勤続年数を基準に決まり、賞与の算出にも使用

- ●残業代:時間外労働や休日出勤に対して支給される賃金

- ●手当:役職手当・家族手当・住宅手当・通勤手当・扶養手当・出張手当など

控除

控除は、給与から差し引かれる保険料や税金のことです。具体的には以下のものが挙げられます。

- ●健康保険料

- ●介護保険料(40歳以上)

- ●雇用保険料

- ●厚生年金保険料

- ●所得税

- ●住民税

健康保険の保険料は、全国健康保険協会の都道府県毎の保険料額表で確認できます。厚生年金保険料は日本年金機構の厚生年金保険料額表で、雇用保険料は厚生労働省の雇用保険料率で確認しましょう。

参考:都道府県毎の保険料額表|全国健康保険協会

参考:厚生年金保険料額表|日本年金機構

参考:令和7(2025)年度の雇用保険料率のご案内|厚生労働省

所得税について詳しく知りたい方は、以下の記事も参考にしてください。

勤怠

勤怠に記載されている項目には、以下のものがあります。なかでも「残業時間」は給与額に大きく関係するため、時間外手当の支給額と一致しているかを毎月確認することが重要です。

- ●勤務日数

- ●欠勤日数

- ●残業時間

- ●有給消化日数

- ●有給残日数

このように記載項目の種類は多く、給与明細の作成・発行は煩雑になりがちです。項目ミスの防止や作成・配布業務の効率化には、給与計算システムの活用がおすすめです。給与明細の電子発行やクラウド管理、再発行対応なども可能になります。

「給与明細の管理や作成に課題があるかも」「いまのやり方が本当にあっているのか知りたい」 そのような方は、診断ページで自社にあうシステムタイプを確認してみてください。システム導入をすぐに考えていない方でも、参考情報として活用いただけます。

診断は無料で今すぐ利用できます。下のリンクから診断をスタートしてください。

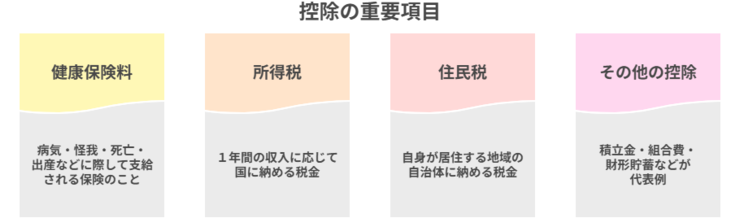

「控除」の重要項目

給与明細の基本項目の中でも、特に注目すべきは「控除」です。手取りが少ないと感じる場合は、各種保険料や税金の控除額を確認してみましょう。

健康保険料

健康保険料とは、病気・怪我・死亡・出産などに際して支給される保険のことです。企業の健康保険組合に加入している場合、企業と従業員が折半して支払います。給与明細には、そのうち従業員の個人負担分が記載されます。なお、健康保険組合に加入していない企業では、国民健康保険に加入するケースも。

所得税

所得税は、1年間の収入に応じて国に納める税金です。会社員の場合は、毎月の給与から所得税の概算額があらかじめ差し引かれ(=源泉徴収)、会社が国に納めます。

源泉徴収とは

源泉徴収とは、企業が給与を支払う際に、所得税をあらかじめ天引きして納付する仕組みです。年末には、実際の年間所得にもとづいて正しい税額が計算され、過不足が「年末調整」で精算されます。

住民税

住民税とは、自身が居住する地域の自治体に納める税金です。前年度の所得をもとにして金額が決まります。そのため、社会人一年目は住民税を支払う義務はありません。住民税の金額は各自治体のホームページに計算方法の説明があります。または、自治体の税務処理担当部署に問い合わせてもよいでしょう。

その他の控除

積立金・組合費・財形貯蓄などが代表例です。ただし、企業と従業員の間で労使協定が結ばれているものに限るため、例えば積立金が控除対象になる企業もあれば控除対象外の企業もあります。

以下の記事では、給与明細と関連の深い給与計算について解説しています。経理担当者が知っておくべき、給与の計算方法や基礎知識をまとめているので、ぜひ参考にしてください。

給与明細を見るときに注意すべき点

給与明細が発行されたら、最低限確認すべき項目はどこでしょうか。以下にポイントをまとめました。

総支給額や課税対象額は適正か

給与明細の支給額に対して、基本給・時間外手当・役職手当などの金額が正しく反映されているかチェックしましょう。また通勤手当は課税対象外です。課税対象でないことを確認してください。

出勤日数や残業時間などに問題はないか

出勤日数や残業時間が、実際の勤務実績と合っているか確認します。休日出勤や深夜残業などの時間が正確に記載されているかも重要です。勤務状況をおおまかに把握しておくと、明細の内容と照らし合わせやすくなります。もし記録と異なる点に気づいた場合は、早めに経理担当へ問い合わせましょう。

また、こうした確認作業を従業員自身が行いやすくするためにも、企業側は給与明細の記載内容に誤りがないよう、入力・算定・反映ミスを防ぐ体制を整えておくことが重要です。特に残業時間や課税区分などはトラブルの原因になりやすいため、システムやダブルチェック体制の整備が有効です。

給与明細は最低でも5年間は保管すべき

給与明細は、勤務実績や支給額の記録として重要な書類です。従業員にとっては、過去の給与明細や源泉徴収票を保管しておくことで、以下のようなさまざまな手続きに対応できます。

- ●未払賃金の請求

- ●失業給付の申請

- ●住宅ローンや各種融資の申請

2020年の民法改正により、未払賃金の請求時効は原則5年に延長されました(当面の間は3年)。これにより、給与明細が必要となる期間も以前より長くなっています。こうした背景を踏まえ、給与明細は少なくとも過去5年分を保管しておくことが推奨されます。

参考:事業主の皆さま、労働者の皆さま 未払賃金が請求できる期間などが延長されています|厚生労働省

一方、企業(経理担当者)においては、給与明細そのものの保管義務は法的に明確ではありません。ただし、従業員からの再発行依頼や問合せ対応に備えて、社内で一定期間分を保管しておく体制を整えておくと安心です。特に電子明細を導入している場合は、5年分程度のデータを保管・管理できるシステムを選ぶことが、トラブル防止や業務効率化の面でも有効です。

▼給与明細の電子化を検討している方へ

給与計算システムの機能や導入メリット、解決できる課題をわかりやすく紹介したページをご覧いただけます。以下のバナーからアクセスでき、ページ内から資料請求も可能です。

給与明細の発行・管理を効率化するならシステム導入が有効

給与明細の作成・発行業務は、支給額の計算や控除の適用、ミスのない出力など、非常に煩雑かつ慎重さが求められます。従来はExcelや紙で対応していた企業も多いですが、印刷・配布・保管の手間に加えて、紛失や誤配といったリスクも大きな課題です。

そこで、給与計算システムを導入し、給与明細の発行や配布、保管を電子化・自動化する企業が増えています。電子明細にすることで紛失リスクを回避し、従業員からの再発行依頼にも迅速に対応可能です。結果として、業務効率化と法令遵守の両立が図れます。

給与計算システムについて詳しく知りたい方は、以下の記事をご覧ください。おすすめ製品の特徴を価格や機能などでわかりやすく比較しています。経理担当者の口コミも確認できるため、システム導入のイメージを掴みやすいでしょう。

まとめ

給与明細とは、大きくわけて「支給」「控除」「勤怠」の3項目を記載し、支払われる賃金の根拠となる通知書です。給与の支払いミスや勤務実績との相違が起こる可能性もあるため、従業員は各項目が示す内容を理解し、勤怠実績や課税対象額が正しいか確認する習慣をつけましょう。

給与明細の作成や管理を効率化したい方は、専用システムの導入も選択肢の一つです。気になる方は、下のボタンから製品資料をまとめて確認してみてください(無料)。

源泉徴収による所得税は、給与所得者の場合天引きされるので、給与明細書で天引きされた税額を確認しないと、負担感があまりありません。給与を正確に把握するためには、支給額と手取り額だけでなく、どのような項目がいくら控除されているかを確認しておくことが重要です。

また、給与明細で毎月の支給額を計算しながら、家族の扶養親族として所得控除を受けている場合には、その金額基準を満たすかどうかも見ておく必要があります。